业绩亮眼 隐忧未除

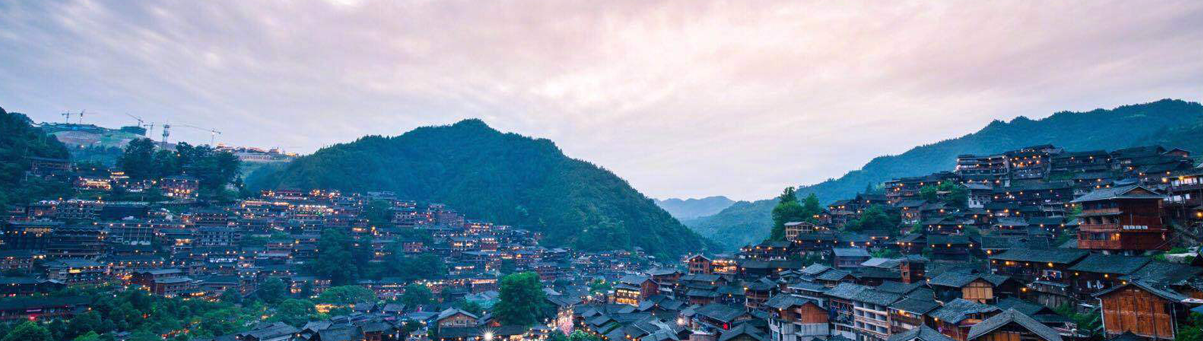

贵州银行赴港上市“痛并快乐着”

□本报记者 田锦凡

随着国内中小银行逐鹿资本市场的热情持续高涨,在坊间流传甚久的贵州银行赴港上市消息,终于迎来了实质性进展。

6月6日,贵州银行在香港联合交易所网站披露IPO申请版本的招股书。若能顺利登陆港交所,它将成为贵州第二家上市银行。

近年来,受益于贵州经济社会快速发展,贵州银行在资产规模、经营业绩等方面取得了较快进步。资产规模于2018年末突破3000亿元,去年实现净利润28.77亿元;今年一季度继续保持增长,净利润为9.57亿元、同比增长27.6%,不良贷款率低于行业平均水平。

不过,贵州银行业务规模快速扩张对资本的消耗已然显现。今年3月末,该行核心一级资本充足率下滑至10.52%,低于同期银行业整体平均水平。尽管其金融市场业务开始异军突起,在营业收入中占据着越来越多的话语权,但风险也如影随形;而贷款集中度较高、依赖政府所属企业,更成为上市之路的一大隐忧。

业绩保持高增长

2012年9月28日,贵州银行由原遵义市商业银行、六盘水市商业银行、安顺市商业银行合并组建而成,总部位于省会贵阳。

作为一家年轻的城商行,贵州银行得到了当地政府、股东大力支持。根据贵州银保监局资料,截至2018年末,以源自贵州的总资产、存款总额计算,该行在全省所有开展业务的商业银行中分别排名第4、第5。

众所周知,近些年贵州经济增长迅猛,去年名义GDP达1.48万亿元;2014年至去年,全省GDP及人均可支配收入快速增长,年复合增长率分别为12.4%、11.8%,在全国所有省份中排名第1。通过大力发展大数据产业,贵州诞生了一大批大数据、云计算、人工智能、集成电路、智能终端等领域的龙头企业。

成立近7年来,贵州银行在资产规模、盈利能力等方面取得长足进步,总资产由2016年末的2289.49亿元增至去年末的3412.03亿元,净利润由19.61亿元增至28.77亿元。去年实现营业收入87.7亿元、同比增长1.7%,实现净利润28.77亿元、增长27.54%;今年一季度实现营业收入25.35亿元、增长21.94%,实现净利润9.57亿元、增长27.6%。

记者注意到,贵州银行的资产规模虽逊色于同省的贵阳银行,但业绩增速高出一大截。后者的资产规模于去年末突破5000亿元、达到5033亿元,去年、今年一季度净利润分别为51.37亿元、13.04亿元,分别增长13.39%、12.4%。

监管指标方面,贵州银行在高增长的同时资产质量较好,不良贷款率逐年降低。2016年、2017年、2018年及今年一季度,不良贷款率分别为1.91%、1.6%、1.36%、1.2%,远低于商业银行平均水平;截至一季度末,核心一级资本充足率、一级资本充足率、资本充足率分别为10.52%、10.52%、12.78%,符合监管机构要求,但低于同期商业银行平均水平。

对公重 零售轻

作为贵州唯一一家省级城商行,贵州银行的初始注册资本为32.41亿元。截至今年3月31日,该行总资产达3620.45亿元,营业收入25.34亿元、净利润9.57亿元;现有1家总行、8家分行、207家支行,员工4524名。

招股书显示:2016年末至2018年末,贵州银行总资产年复合增长率为22.1%、净利润年复合增长率为21.1%,不良贷款率分别为1.91%、1.60%、1.36%。近几年,该行的不良贷款率呈逐年下降趋势。

据了解,贵州银行一直坚持“大中小全面创新,公司零售比翼双飞”的经营策略,但从现有业务结构看,实现“公司、零售比翼双飞”还有一定难度。

在存贷款结构上,2016年至今年3月31日的4个报告期内,贵州银行的公司存款分别占客户存款总额的80.9%、78.7%、70.7%、67.7%,公司贷款占比分别为86.5%、86.9%、87.0%、84.6%;而个人存款余额占比分别为18.9%、21.3%、28.7%、31.6%,个人贷款余额占比分别为10.7%、12.2%、12.0%、14.7%。

这种典型的“对公重、零售轻”经营业态,与贵州银行的股东构成、成立初衷高度相关。

在该行股东列表中,前十大股东几乎清一色为地方政府、地方投融资平台及国有企业:第一大股东为贵州省财政厅,持股15.49%;贵州茅台(600519)持股14.13%;贵安新区开发投资持股8.48%;遵义市国有资产投资持股5.8%。

作为省级法人银行,贵州银行成立以来就大力发展对公业务,通过信贷、投资支持省内重大项目及大中型企业发展,推动银政合作不断深化;同时,省内国有及国有控股企业也与其建立了紧密的银企关系。

贷款集中度较高

贷款集中度较高、过于依赖政府所属企业,都是贵州银行存在的软肋。

招股书显示:截至今年3月末,贵州银行十大单一借款人的贷款总额为169.05亿元,占监管资本的51.9%;十大集团客户的授信总额为230.31亿元,占监管资本的70.6%。同时,该行向地方政府所属企业贷款的比重较大,3月末此数据为65.3亿元,占贷款及垫款总额的42.7%。

从贷款行业分布看,十大单一借款人中有两家属房地产业、建筑业,合计占监管资本的11.4%;6家属租赁和商务服务业,占比合计为28.9%。

贷款集中度较高、贷款结构集中,是当前中小银行的一个通病。业界专家分析称,贵州银行贷款集中度较高,说明当地优质的客户资源较少,贷款资源更多倾向于大客户;大客户主要是地方政府所属企业、占比较高,说明地方政府对该行的支持力度较大。这一方面有利于银行未来发展;另一方面,也使其过分依赖于地方政府发展,可能会导致风险较大,有些贷款将面临很多资产质量压力。

专家认为,区域性银行在物理方面的扩张能力不如大型银行,故不能单独考虑从物理、硬件上扩张,未来应更多运用科技手段,依靠互联网金融的资源来提升竞争力;同时,还需在客户结构上做出调整,从各种层次社区中选取目标客户,形成一个社区的客户网络,逐步缓解以单位客户为主的资金来源状况。

除了自身因素,贵州银行还面临不少竞争对手——晋商银行已于今年2月递交H股招股书,同在贵州省内的贵阳银行早已上市。专家表示,该行想提高自身竞争力,亟待完善拳头产品、实现差异化发展。

迎来深高速增持

种种动向表明,贵州银行上市“补血”的愿望极为迫切。

早在递交招股书之前,贵州银行为缓解资本压力,已实施3次增资扩股。前两次为2015年7月、2017年12月,最近一次是5月10日提交了《贵州银行定向发行说明书(申报稿)》。此次主要面向贵州省内外优质企业法人单位进行定向增发,拟发行定增股份不超过30亿股,发行价格2.1元/股,预计募集资金总额不超过63亿元。

贵州银行称,随着各项业务持续发展,资产增长、扩张速度较快,对资本的消耗也大幅上升;而内生资本补充能力虽在增强,但仍无法满足资本补充之需。因此,必须启动新一轮增资扩股工作,及时进行资本补充,才能确保提高抵御风险能力、业务正常开展、拓宽业务发展空间及资本充足率指标符合监管标准。

对于IPO,贵州银行表示募资后,未来发展战略包括进一步扩大客户基础、丰富公司银行业务、提高零售银行业务规模与质量、将金融市场业务打造成新的利润增值引擎、强化信息科技能力等。不过,申请材料并未披露募资规模及其将用于夯实资本基础、支持业务持续发展的相关战略。

前述专家认为,港股比A股的上市门槛较低、程序便捷、速度较快,可尽快满足商业银行上市补充资本之需,有利于进一步规范商业银行内部治理、提升品牌形象。

值得一提的是,在正式登陆港交所前夕,贵州银行迎来了股东增持。深高速(600548)6月11日发布公告称,以合计投资不超过1.9亿元增持该行股份,有效期从即日至2021年5月20日。

“预计能够获得较好的投资收益及潜在资本收益。”深高速表示,此举对公司优化资产配置、推动产融结合具有积极意义,对后续在相关地区开展基础设施投资运营业务产生良好的协同效应。